Куда переводить пенсионные накопления. Перевод накопительной части пенсии в нпф

Читайте также

По задумке реформаторов НПФ и УК должны вложить полученные отчисления в выгодные проекты, что затем принесёт прибыль. Обычно ставки по этим отчислениям выше от роста темпов инфляции. Это должно позволить не только сберечь отчисленные средства, но и путём выгодного их вложения получить значительную прибыль по ним.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

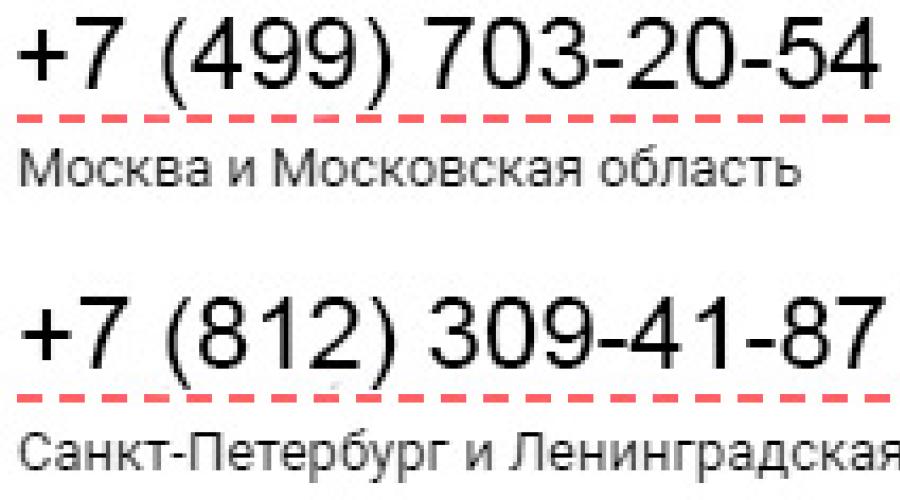

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Немного о реформах

Пенсионная реформа стартовала в 2002 году. Был принят целый пакет документов по реформированию пенсионной системы России, который затем неоднократно дополнялся и изменялся. Именно тогда и появился термин «накопительная пенсия». До начала 2008 года ставка отчислений составляла 20% и делилась на три части: 6% – базовая, 10% – страховая и 4% – накопительная. С 01.01.2008. Страховая – 8 и 6% – накопительная.

Частные предприниматели платят 10% страховой и 4% – накопительной.

- Базовая часть со временем стала называться фиксированной частью страховой – это гарантированные выплаты, своеобразный социальный стандарт, обязательство государства перед социально незащищенными слоями населения. На эту часть пенсии может претендовать каждый гражданин, достигший пенсионного возраста и имеющий трудовой стаж более 5-ти лет.

- Страховая пенсия – это та часть отчислений за весь период трудовой деятельности, которая суммируется и образовывает пенсионный капитал каждого трудящегося.Ежегодно она индексируется государством, что позволяет сохранить пенсионный капитал. Именно эти деньги идут на выплаты сегодняшним пенсионерам. Перенаправление в 2010 году базовой части позволило государству тогда выполнять обязательства перед гражданами в полном объёме без привлечения дополнительных средств. Сегодня суммы, выплачиваемые работодателями, не позволяют обеспечить её в полном объёме. И для проведения выплат направляются дополнительные деньги из федерального бюджета. Это обусловлено сложной демографической ситуацией, которая предполагает на 1 работающего – 1 пенсионера. Выход из сложной ситуации реформаторы увидели в преобразовании страховой в накопительно-страховую.

- При этом, появилось такое понятие, как накопительная часть пенсии. В отличие от страховой части, которую накопительной можно считать условно. Накопительная часть представляет «живые деньги», которые можно вложить в негосударственный пенсионный фонд либо же в управляющую компанию.

Нужно ли переводить накопительную часть

Контроль, за вложением НПФ или УК отчисляемых средств, осуществляет сам плательщик – это могут быть электронные отчёты, или в бумажном варианте присланные один раз в год. Приняв решение поменять управляющую компанию, необходимо будет обратиться с заявлением в пенсионный фонд России, что и станет основанием для перехода в другую УК.

Но здесь есть один нюанс, по страховым отчислениям государство ежегодно проводит индексацию, ориентированную на рост инфляции, а вот по страховым вкладам таковой нет.

И ещё – в случае банкротства НПФ или УК государство гарантирует возврат только вложенной суммы. Здесь риски берёт на себя плательщик. Он может получить больше, а может и потерять.

Получить всю накопленную сумму можно как сразу, так и частями. Так, после достижения пенсионного возраста можно написать соответствующее заявление и получить всю сумму в течение 90 дней или получить её несколькими частями на протяжении определённого периода. В случае если, например, страховая пенсия невелика, можно получать как доплату к основной.

Накопительная часть пенсии это личные средства и в случае смерти плательщика она переходит к его наследникам.

Для получения средств достаточно предоставить необходимые документы.

Многие работники так и не решились или не захотели выбирать. Их накопительная часть находится в ПФР. Возможность выбирать самостоятельно, куда вложить накопительную часть пенсии действует до конца 2015 года. После этого по умолчанию все средства будут направляться в Пенсионный фонд России. Кроме того, средства из УК также будут перенаправлены в ПФР. Однако трудно сказать, во что это выльется для тех граждан, которые заключили такие договоры.

Способы перевода

А пока есть три варианта вложения накопительной части пенсии:

- Оставить отчисляемые суммы в Пенсионном фонде России , для этого не нужно никуда ходить и ничего писать. Правда, не будет и информации о том, куда и как вложены эти суммы, но есть надежда, что к выходу на пенсию они будут сохранены, ибо гарантом их сохранности выступает государство.

- Не бюджетный пенсионный фонд. Подписавший с ним договор передаёт свои накопления в его собственность, и сможет сохранить страховую сумму. Это надёжные фонды, работающие с малым риском, так как НПФ может инвестировать только в государственные и ипотечные ценные бумаги, то вряд ли удастся значительно увеличить сбережения. При этом нужно помнить, что государство не гарантирует возврат этих денег в случае банкротства НПФ.

- Самый доходный, но и самый рискованный это доверить свои отчисления Управляющей компании , которая инвестирует их в потенциально высокодоходные инструменты фондового рынка. И, хотя, здесь самый высокий риск невозврата средств, государство выступает гарантом основной суммы.

О выборе фонда

Так называемые «молчуны», ещё могут разместить свою часть накопительной пенсии на негосударственном пенсионном фонде, им такая возможность предоставляется до конца 2015 года. Но тут нужно задуматься, куда лучше вкладывать деньги.

При выборе негосударственного фонда нужно учесть сразу несколько показателей. Такие фонды, как правило, выкладывают информацию о своей деятельности в свободный доступ и это первый показатель надёжности.

Среди других нужно рассматривать:

- Средний показатель пенсионной доходности за несколько лет. Показатель за один год может существенно отличаться от своего предшественника, а вот средний, скажем за 5 лет, будет показателем удачного инвестирования.

- Показатель надёжности уже высчитывается не один год. И хотя это очень относительное качество для людей, НПФ имеют свой рейтинг надёжности. Самый высокий балл – это А++. Рассматривая претендентов, на этот рейтинг стоит посмотреть обязательно.

- Одним из важных критериев является продолжительность существования фонда на рынке услуг. Здесь всё понятно: чем дольше существует фонд, тем более он надёжен.

- Важным также нужно считать размер денежных средств, находящихся в распоряжении фонда. Так, одним из приёмов не очень честных фондов есть заявление о высокой доходности, но при этом в его распоряжении находятся сбережения только 40 клиентов. Чем больше клиентов уже доверили свои средства этому фонду тем, скорее всего, ему можно больше доверять.

Алгоритм перевода

Для перевода накопительной части пенсии осталось совсем немного времени и поэтому нужно поспешить, чтобы успеть до 31 декабря 2015 года. После этой даты все накопительные средства «молчунов» будут присоединены к страховой части пенсии.

Чтобы всё-таки привести средства в не бюджетный фонд или же управляющую компанию необходимо проделать следующее:

- Просмотреть необходимую информацию и выбрать, куда вложить накопительные средства.

- Обратится в выбранный НПФ сначала для консультации, а получив всю необходимую информацию обдумать её, внимательно изучить проект договора, проверить наличие необходимой документации и лицензий.

- Заключить договор с НПФ или УК на обслуживание или обязательное пенсионное страхование.

- Обратится в клиентскую службу Пенсионного фонда России по месту жительства для подачи заявления о выборе НПФ или же УК.

Отказаться от накопительной части можно по умолчанию, если не писали раньше заявления на перечисление её в НПФ или УК. В этом случае она будет присоединена к страховой.

Если заявление о перечислении в НПФ было хотя бы раз написано. Нужно прийти и написать заявление об отказе от такового перечисления. И накопительная часть тоже будет присоединена к страховой.

Воспользоваться накопительной системой могут только лица, родившиеся после 1967 года , граждане, родившиеся раньше, таковой возможности лишены.

Оставшись «молчуном» и позволив перевод накопительной части пенсии в страховую тем самым можно просто дольше работать при более высокой заработной плате – это даст возможность при выходе на пять лет позже получить пенсию примерно на 45% выше. При этом возрастёт и размер страховой пенсии, ведь накопительные взносы будут перечисляться сюда же.

В нашей стране трудовая пенсия представляет собой государственную помощь в виде денежных выплат, которые совершаются каждый месяц для россиян, нуждающихся в материальной поддержке из-за нетрудоспособности. Людей, получающих такое пенсионное пособие, называют «пенсионерами».

К пенсионерам относятся граждане России, которые:

- достигли определенного возраста (мужчины – 60 лет, женщины – 55 лет) и наработали достаточный трудовой стаж (от шести лет);

- имеют инвалидность по состоянию здоровья (под эту категорию попадают инвалиды 1, 2 и 3 группы);

- лишены возможности работать самостоятельно, потеряли кормильца, у которого находились на иждивении.

Также российское законодательство предлагает возможность досрочного выхода на пенсию врачам, учителям, работникам горнодобывающих специальностей, рабочим Крайнего Севера, многодетным матерям и т. д.

В 2019 году трудовая пенсия разделена на две самостоятельные части:

- Страховую часть – формируется посредствам страховых взносов, которые поступают в Пенсионный фонд государства, и составляет 16% от заработной платы будущего пенсионера.

- Накопительную часть – формируется на добровольной основе, составляет 6% от зарплаты работника, ее можно перевести в Негосударственный фонд.

Специалисты напоминают: с 2016 года до конца 2017 года Правительство Российской Федерации объявило мораторий на накопительную часть пенсионных денежных отчислений. Это значит, что средства, отчисляемые в накопительную часть, входят в страховую составляющую, которая теперь будет 22% и пойдет на нужды государства, – выплату пенсионных пособий настоящим пенсионерам.

Накопительная часть пенсии в 2017 году и ее особенности

Накопительную часть могут формировать не все будущие пенсионеры, а только те, которые родились в 1967 году и позже. Эта часть имеет свои особенности:

- наличие индивидуального счета, на котором сберегаются и накапливаются финансы;

- защита от государства (оно не имеет возможности изъять и потратить их на нужды страны);

- зависимость ее будущего размера от инвестирования управляющей компанией;

- индивидуальный выбор будущего пенсионера Пенсионного фонда (либо государственного, либо негосударственного);

- незащищенность от инфляционных убытков.

В связи с введением моратория на накопительную составляющую трудовой пенсии, гражданам нашего государства правительство предоставило возможность определиться со способом формирования этой части. Можно оставить ее в качестве составляющей страхового компонента, а можно перевести в Негосударственный пенсионный фонд (НПФ).

Накопительная часть: процедура перевода пенсионных средств в НПФ

Куда перевести свои денежные накопления, решает сам будущий пенсионер. При переводе накопительной составляющей трудовой пенсии из ПФР в какой-то из НПФ вам необходимо ознакомиться со всеми возможными способами совершения этой процедуры:

- личное обращение в отделение местного ПФР, куда вы приходите с заявлением о переводе ваших финансов с накопительной части в выбранный НПФ;

- электронное обращение посредством сайта «Электронное правительство, госуслуги» http://www.gosuslugi.ru/pgu/, перейдя по вкладке «Выбор Негосударственного пенсионного фонда при переходе из Пенсионного фонда Российской Федерации»;

- услуги почтовой службы, куда вы обращаетесь, чтобы отправить заказное письмо в ПФР с необходимой документацией;

- через доверенное лицо, которое выполнит все этапы этой процедуры на основании письменной доверенности, заверенной нотариально.

Эта операция перевода накопительной части из ПФР в НПФ является бесплатной. В течение одного дня заявитель:

- Обращается в территориальное отделение НПФ по месту прописки или по месту проживания.

- Пишет заявление в соответствующей форме с просьбой перевести накопительную часть пенсии из ПФР в НПФ.

- Проходит процедуру регистрации факта приема его заявления в соответствующем журнале.

- Получает расписку о получении заявления (по требованию).

Несмотря на всю простоту этой процедуры, все же есть важный нюанс: ею можно было воспользоваться не больше одного раза в год и не позже 31 декабря 2015 года.

Но также российское законодательство оговаривает ряд условий, благодаря которым заявитель может получить отказ. Это может произойти при личном обращении в местное отделение ПФР, если:

- у заявителя отсутствует паспорт;

- он не имеет страхового свидетельства обязательного пенсионного страхования;

- нет документа, в котором был бы указан номер страхового свидетельства (выдается территориальным органом ПФР).

Эксперты советуют: прежде чем выбрать, куда перевести свои накопления, следует ознакомиться с рейтингом НПФ, посмотреть отзывы о них, информационные данные.

Рейтинг НПФ в 2019 году

Сейчас многих россиян как будущих пенсионеров интересует: куда же перевести накопительную составляющую трудовой пенсии, какой из НПФ лучший?

Основанием для окончательного решения служит ряд критериев, которые следует учитывать при выборе Негосударственного пенсионного фонда:

- репутация;

- отзывы;

- статистика доходности;

- сравнение показателя доходности с уровнем инфляции (если показатель ниже, вряд ли накопления будут в полнейшей безопасности);

- длительность работы этого фонда на финансовом пенсионном рынке;

- динамика роста клиентуры (от нее зависит уровень доверия россиян к фонду).

Существует сайт «Навигатор пенсионного рынка» http://ratingnpf.ru/, который занимается анализом деятельности НПФ, работающих в нашем государстве. Специалисты «Навигатора» составили рейтинг негосударственных фондов по нескольким критериям.

Рассмотрим тройку лучших в каждой из представленных номинаций:

- По среднегодовой доходности (в %):

- ЗАО НПФ Промагрофонд – 19,63;

- АО Европейский пенсионный фонд – 12,43;

- «Оборонно-промышленный фонд» — 11,94.

- По доходности накоплений (в %):

- «Согласие» — 12,7;

- «Магнит» — 12,16;

- АО Европейский пенсионный фонд – 10,87.

- По доле рынка среди НПФ (в %):

- Лукойл ГАРАНТ – 13,27;

- АО НПФ Сбербанка – 6,61;

- ОАО Электроэнергетики – 6,45.

- По рекомендациям пользователей:

- Промагрофонд;

- «Оборонно-промышленный фонд»;

- АО Сургутнефтегаз.

На этом же сайте можно получить всю интересующую будущего клиента информацию о том фонде, куда можно перевести накопления для будущей пенсии, отправив заявку не только в него, но и во все фонды. Для этого следует заполнить соответствующую форму: ФИО, номер телефона, СНИЛС и указать адрес электронного почтового ящика, куда придет ответ.

Пенсионные накопления формируются за счет страховых взносов вашего работодателя и ваших взносов в рамках программы под названием «Программа государственного софинансирования пенсий». Она также может формироваться из иных источников. В данном материале расскажем вам как получить единовременно накопительную часть эмеритуры; как узнать ее сумму; куда лучше ее перевести, и прочее.

Как получить накопительную часть пенсии единовременно в 2018 году

В 2018-м граждан уходящих на заслуженный отдых волнует вопрос как получить единовременно аккумуляционную часть обеспечения. Аккумуляционный капитал не может возникнуть из ниоткуда. Этот капитал нужно формировать самостоятельно. Не надо путать накопительную со страховой частью, она формируется за счет ежемесячных отчислений вашего работодателя (22% в каждый месяц).

Единовременно получить деньги можно если человек вышел на заслуженный отдых по возрасту официально. Однако, если необходимый возраст был достигнут, а стаж не накопился, деньги можно будет получить только через 5 лет.

Если гражданин имеет I, II, III группу инвалидности, или же потерял кормильца, он может не ждать 5 лет. Деньги ему выдадут, если сумма не превысит 5% из трудовых отчислений.

Средства которые были вложены в накопительную часть в негосударственный пенсионный фонд (он же НПФ), могут быть унаследованными, если человек умер не дожив до пенсионного возраста.

Как узнать сумму накопительной части пенсии

С 2013 года такую информацию каждый может получить бесплатно один раз в год, написав заявление. Необходимо обратиться в территориальный орган ПФР по месту проживания или работы. Выписку можно также получить в банках, с которыми ПФР заключил договор.

Кому положена единовременная выплата из накопительной части пенсии

Единовременная выплата из аккумулируемой части пенсии положена следующим:

- Лицам получающим пособия по причине инвалидности;

- Тем, кто принимают помощь от государства из-за потери кормильца;

- Отчислявшим с 2002 по 2004 г. взносы в накопительную часть. С 2005 года компенсация была аннулирована;

- Гражданам получающим пособия по гособеспечению, при этом они не смогли выйти на пенсию по старости, учитывая возраст и стаж работы;

- Тем, кто участвуют в госпрограмме по софинансированию и формированию пенсионных накоплений, при этом, они делали первый взнос. Регистрация в данной программе уже невозможна. Она завершилась в в конце 2014-го года;

- Гражданам уже имеющим пенсионные накопления, так как они уже отменены.

Что такое страховая и накопительная части пенсии

Накапливаемая часть эмеритуры это ее трудовая часть. Она формируется из пенсионных накоплений, в специально отведенной части лицевого счета гражданина РФ. Эта часть средств не рассчитывается, исходя из места работы и стажа человека до выхода на заслуженный отдых, с последующей выдачей денег из бюджета, а с самого начала откладывается гражданином самостоятельно из зарплаты, потом все что было отложено суммируется, чтобы выплачивать каждый месяц.

Формула расчета проста: все собранные деньги на этом счету делятся на количество месяцев ожидаемых выплат.

Страховая часть будет зависеть от стажа застрахованного лица и от его зарплаты. Будет выплачиваться из оставшихся денег в «страховом» разделе счета в течении 19-ти лет.

Заморозка накопительной части пенсии

Россия находится в достаточно тяжелом экономическом положении. Европейские санкции, и многое другое привело к тому, что пришлось вводить понятие о заморозке пенсии. Важно знать что:

- Заморозка части пенсии никак не сокращает пенсионные права граждан;

- Это не указывает на прекращение существования накопительных пенсий вообще;

- Термин «заморозка» не означает что человек никогда не получит свои кровно заработанные.

Что делать молчунам в 2018 году

Если вы все еще не определились что делать с накопительной частью пенсии, куда ее перевести, у вас есть еще год для того чтобы принять решение, ибо пока еще выбирают организацию для работы с пенсионными зачислениями.

Куда перевести накопительную часть пенсии - рейтинг 2018

Многие озадачены тем, какому же НПФ (негосударственный пенсионный фонд) отдать предпочтение. Эксперты рекомендуют обращать внимание на 2 показателя: надежность, доходность.

Если говорить о доходности, следует обращать внимание на показатель доходности фонда не за один год, а средний показатель за все время его существования.

Самыми надежными считаются НПФ Будущее, Лукойл-Гарант, КИТ Финанс, Национальный НПФ, Европейский Пенсионный Фонд, Благосостояние, НПФ Сбербанк, Оборонно-промышленный фонд

, и т.д.

Сбербанк - плюсы и минусы

НПФ Сбербанк — это некоммерческая организация. Она начала функционировать более 20 лет назад. Согласитесь, немногие подобные организации могут похвастаться тем, что так долго осуществляют свою деятельность.

Сбербанк обслуживает более 3 миллионов клиентов. В рейтингах главных агентств России данная организация является лидером. Она первая вступила в систему страхования пенсионных накоплений.

Судя по отзывам клиентов, главным минусом является то, что доходность этой компании не слишком стабильна. Следить за этим показателем рекомендуют постоянно. Сделать это можно войдя в личный кабинет сайта этого НПФ.

Можно ли снять накопительную часть до выхода на пенсию

В соответствии с пенсионной реформой гражданине нашей стран могут самостоятельно управлять своими пенсионными накоплениями. Один из вариантов управления накопленными средствами - перевести их в НПФ. В этой инвестиции присутствуют как положительные стороны, так и отрицательные. Поэтому необходимо рассмотреть данный вопрос со всех сторон. Стоит внимательно изучить рейтинги надежности и доходности фонда, а также на состав его учредителей и период существования.

После тщательного изучения всей информации можно заключать договор на ОПС с выбранным фондом. Необходимо знать о том, что в отношении в один период времени может действовать только один договор .

Сейчас формирование накопительной части «заморожено» еще на три года

(до 2020 года). В будущем Правительство планирует вовсе отказаться от накопительной пенсии и ввести индивидуальный пенсионный капитал.

Стоит ли формировать накопительную пенсию?

Формируется накопительная пенсия за счет:

- 6% страховых взносов, которые вносит в ПФР работодатель;

- взносов на добровольной основе по ;

- инвестирования имеющихся на счете накоплений.

Застрахованное лицо решает самостоятельно, на каком варианте формирования пенсии остановить выбор. Чтобы принять решение необходимо знать, за счет чего может увеличиваться обеспечение, а также другие условия, предусмотренные законодательством.

Плюсы накопительной пенсии заключаются в следующем:

- согласно подп. 1 п. 1 ст. 4 закона № 360-ФЗ от 30 ноября 2011 года в некоторых случаях гражданин может получить все пенсионные накопления, которые имеются на счете, в виде ;

- в отличие от страховой пенсии, данный вид обеспечения может .

Главный минус накопительного обеспечения - отсутствие гарантии в ежегодном увеличении пенсии, так как эту выплату государство не индексирует, и его доходность зависит от результатов инвестирования НПФ на финансовом рынке.

Зачем переводить накопительную часть в НПФ?

Как правило, доходность, которую получают НПФ при инвестировании пенсионных накоплений, более высокая, чем в ПФР. Это связано с тем, что у НПФ большая гибкость в управлении средствами. В то время как ПФР инвестирует деньги только через Внешэкономбанк.

Высокая доходность - не последнее преимущество НПФ. Они выгодно отличаются:

- Уровнем сервиса - можно следить за состоянием своего счета онлайн.

- Наличием договора - он гарантирует, что единые правила сохранятся на весь срок его действия.

- Открытость - ежегодная публикация финансовой отчётности.

- Безопасность - средства граждан застрахованы и будут возвращены государством в случае отзыва лицензии у НПФ либо его банкротства.

Таким образом, достаточно просто ответить на вопрос, зачем переводить накопительную часть в НПФ: для сохранения накопительной компоненты пенсии и приумножения своей .

Можно ли перевести накопления в 2019 году?

Законодательство устанавливает предельные сроки, в течение которых человеку необходимо определиться, как будет формироваться его пенсионное обеспечение. Свое мнение нужно было выразить до конца 2015 года. Граждане, которые на тот момент так и не сделали выбор (так называемые «молчуны»), могли попасть в затруднительную ситуацию, так как начисление пенсионного обеспечения производится по-разному.

Для лиц, которые родились в 1967 году и моложе, возможно:

- Отказаться от накопительной части . Тогда накопленные средства войдут в пенсионные накопления как единовременная выплата, и их продолжат индексировать. Если у гражданина есть пенсионные накопления на счетах в НПФ, он может в любое время отказаться от этого, обратившись в управление ПФР.

- Сохранить накопительную пенсию . Она измеряется в рублях, а следовательно, есть возможность завещать данные средства.

Хоть возобновление формирования накопительной части пенсии в 2019 году не предвидится, но принцип инвестирования накопленных средств в НПФ или УК все же останется. Молчунам, не позаботившимся о выборе, придется довольствоваться только страховой пенсией, т.к. использование накопительной для них стало недоступным.

Мораторий на накопительную пенсию

7 декабря 2016 года Госдумой был принят закон, который продлит еще на 2017-2019 гг. Все страховые отчисления граждан в эти годы будут направляться на страховую пенсию . Эксперты считают, что продление «заморозки» не приведет к значительному приливу средств в НФП, так как самые активные россияне свой выбор давно сделали.

Для решения проблемы пенсионного обеспечения Минфин и Банк России готовят реформу, которая предусматривает формирование накоплений гражданами на добровольной основе . Средства в величине 6% от доходов гражданина будут направляться на счет в НПФ в форме в квази-добровольном порядке.

Правительство уверено, что данная мера поможет в скором времени уменьшить дефицит ПФР, перераспределив потоки денежных средств, а в долгосрочной перспективе - создать инвестиционный ресурс для выплаты пенсионного обеспечения пожилым гражданам.

Как перевести накопительную часть пенсии в негосударственный пенсионный фонд

Существует несколько способов обращения в НПФ для передачи данной организации своих пенсионных накоплений:

- Обратиться лично. Это позволяет получить исчерпывающую информацию о работе фонда.

- Электронное обращение через сайт «Госуслуги».

- Услуги почтовой службы, куда необходимо обратиться, чтобы отправить заказное письмо с необходимой документацией в ПФР.

- С помощью доверенного лица, которое выполнит данную процедуру на основании доверенности, которая заверена нотариально.

Операция перевода накопительной части является безвозмездной . В течение одного дня гражданин:

- Обращается в НПФ.

- Пишет заявление с просьбой перевести пенсионные накопления из ПФР в НПФ.

- Проходит процедуру регистрации факта приема его заявления.

- Получает расписку о получении заявления (если требуется).

Несмотря на простоту данной процедуры присутствует важный нюанс: ею можно пользоваться не больше 1 раза в год, и важно учесть тот факт, что обратиться нужно до 31 декабря . Если это сделать в начале года, то и денежные средства будут переведены в НПФ только спустя год, следовательно, срок ожидания значительно увеличится.

Куда лучше перевести (рейтинг НПФ)?

Единой системы оценки надежности НПФ в России нет. Существует несколько рейтинговых агентств, которые проводят независимые экспертные оценки работы НПФ, анализируя их работу за прошедшие периоды. По мнению агентства «Эксперт РА» в список лучших НПФ на 2019 год входят больше 20 фондов. Самую высокую оценку А++ получили :

- ГАЗФОНД;

- Нефтегарант;

- Алмазная осень;

- НПФ Сбербанка;

- НПФ НЕФТЕГАРАНТ;

- Национальный НПФ;

- КИТФинанс НПФ;

- НПФ РГС;

- Сургутнефтегаз;

- ВТБ ПФ и др.

При выборе НПФ помимо надежности немаловажным является уровень доходности фонда , ведь именно данный фактор влияет на величину будущих пенсионных выплат. По результатам отчетов лидирующие позиции в рейтинге доходности занимают:

- АО НПФ «Оборонно-промышленный фонд им. В.В. Ливанова»;

- ЗАО НПФ «Промагрофонд»;

- АО НПФ «Алмазная осень»;

- АО НПФ «Первый промышленный альянс»;

- АО НПФ «УГМК-Перспектива»;

- АО НПФ «Телеком-Союз»;

- АО НПФ «Социум»;

- АО НПФ «Сургутнефтегаз»;

- ЗАО «КИТФинанс негосударственный пенсионный фонд»;

- ЗАО НПФ «Наследие».

Порядок перевода и необходимые документы

Для начала гражданину необходимо определиться с выбором нового фонда. Чтобы выбранная организация была надежна во всех отношениях, стоит внимательно изучить всю информацию о ней . Первым делом посмотреть на следующие критерии :

- учредители;

- возраст фонда;

- рейтинги надежности и доходности.

Также стоит уточнить, заключал ли выбранный НПФ соглашение с ПФР о взаимном удостоверении подписей. Если заключал, то при личном посещении представительства выбранного НПФ с паспортом и СНИЛС лицо может подписать договор об ОПС.

Договор ОПС - определяющий фактор отношений между НПФ и застрахованным лицом. Перед подписанием соответствующей документации, необходимо внимательно прочитать все пункты договора, а также изучить правила выбранного НПФ.

Перевод накоплений из одного НПФ в другой

Если застрахованное лицо неудовлетворено работой выбранного фонда, он может совершить переход в другой НПФ . Закон предусматривает, как право самого гражданина отказаться от услуг НПФ, так и расторжение договора при некорректном оформлении документации. Нельзя сделать перевод в другой НПФ, если лицо хочет оставить часть средств в старой организации. Вся сумма накоплений может находиться только в одном НПФ , и по требованию клиента организация должна перевести все денежные средства и проценты в другой фонд.

Гражданин может воспользоваться одним из двух вариантов перевода:

- досрочным;

- срочным.

Досрочный переход - процесс, который занимает 1 год. Оформляется специальное заявление и указывается другой адрес. И тогда, если бумаги поданы в 2017 году, стоит ожидать перевода уже в 2019, но инвестиционные средства при этом клиент потеряет.

Если же переход срочный , накопления переходят в новую организацию в год, который следует за истекшим 5-летним сроком с момента подписания договора в предшествующей организации. Иными словами, если оформляется данное пожелание в 2017 году, то окончательно процедура завершится в 2022 году. В таком случае все средства останутся в целостности.

Каждый человек вправе самостоятельно формировать себе собственные выплаты по старости. Это позволяет новый Федеральный закон, а также такой вид пенсионного обеспечения, как накопительная часть.

Именно ее человек вправе накапливать и размещать в различные пенсионные организации под определенный процент.

Как формируются пенсионные накопления и выгодно ли это

Ранее в России существовало два вида пенсионного обеспечения – трудовое и государственное. Теперь же имеется такое понятие, как страховая и накопительная часть. Последняя сейчас выделяется в отдельную подкатегорию.

Из этого следует, что сейчас подразделение таково:

- государственная пенсия;

- страховая;

- накопительная.

На данный момент регулирует данный вопрос Федеральный закон №424 «О накопительной пенсии». Каждому человеку предоставляется выбор по перечислению денежных средств и формированию пенсионного обеспечения в виде страховой или накопительной пенсии.

Для понимания вопроса, нужно понимать определения по данному направлению.

Страховая – ежемесячные платежи, которые компенсируют пенсионерам зарплату. Она должна быть соизмерима с процентом от зарплаты, выдаваемой до выхода на заслуженный отдых.

Накопительная – денежные выплаты, которые состоят из накоплений гражданина, сформированных за счет страхового взноса работодателя или самостоятельного взноса.

Каждый работодатель должен отчислять 22% от зарплаты. Из данного платежа 6% идут в направлении солидарного тарифа, то есть на формировании фиксированного платежа.

Если человек решил все таки получать только страховое обеспечение, то 16% идут на формирование данного платежа. Если же он выбирает смешанный, то 10% идут на страховую, а 6% на накопительную.

Стоит понимать, что страховой платеж ежегодно подлежит индексации от государства. А доходность накопительной части пенсии зависит от инвестирования конкретного Пенсионного фонда или управляющей компании.

При убытке выплачивается сумма всех отчислений. И это значительный минус по сравнению с другими видами.

Но здесь существует и определенный плюс, если человек умирает, то платеж вправе получить любое доверенное лицо.Кто может пользоваться услугами частных фондов

Выбор каждого человека основывается на доходности операций по каждой отдельной организации. Негосударственный пенсионный фонд отличается от управляющей компании.

И при этом имеются основания:

- частные фонды используют в своей практике достаточно много различных финансовых инструментов;

- они не ограничиваются обязательными площадками для инвестирования и получения существенного дохода.

При этом Негосударственный пенсионный фонд работают над созданием конкретных сервисов, которые привлекают новых вкладчиков:

- все средства доступны для просмотра на дистанционной основе;

- действия основываются на принципах открытости и безопасности. То есть все вклады физических лиц страхуются, что позволяет также получать отчетность обо всех проводимых операциях.

Стоит также помнить, что Пенсионный фонд заключает с вкладчиком официальное соглашение, где имеются условия управления денежными средствами. И частный фонд по целевому направлению несколько отличителен от управляющей компании.

В Федеральном законе №423 оговорены основные требования к вкладчику. То есть имеются здесь ограничения только по возрасту для желающих стать вкладчиками. Данная тарификация уже не доступна для трудящихся, кто родился ранее 1967 года.

Но и здесь имеются исключения из правил:

- мужской слой населения 1953–1966 год;

- женский слой населения 1957 – 1966 год;

- при осуществлении деятельности в сроки 2002–2005 года.

За таких категорий граждан совершаются небольшие взносы на накопительную часть пенсии. Данные люди вправе распоряжаться средствами по своему усмотрению, заблаговременно отправив заявление в Пенсионный фонд.

Сформировать пенсию вправе граждане за счет:

- материнского капитала по соответствующему заявлению;

- граждане, кто успел подключиться к программе софинансирования;

- молодые люди, кто внес свой взнос до 2014 года.

Порядок перевода накопительной части пенсии в НПФ Сбербанка

Перевод денежных накоплений в Сбербанк производится по общеустановленным правилам и в соответствии с действующими законодательными актами:

- выбор Пенсионного фонда. Данный пункт распространяется на действии по просмотру лицензии на данный вид деятельности, участие в страховании вложения, а также регистрация данного действия в банке России. Просмотреть все действующие Пенсионные фонды можно на сайте Центробанка;

- заключение договорных отношений на перевод денежных средств;

- передача заявления в ПФР о своем выборе управляющей компании. Это возможно и дистанционным методом;

- фонд выносит решение о принятии данного заявления к рассмотрению.

Оформление заявления

Для выполнения перевода нужно посетить отделение Сбербанка России и написать соответствующе заявление. При этом клиентом Сбербанка не обязательно быть. Для оформления гражданину понадобится Снилс и паспорт.

Именно сведения из таких правоустанавливающих документов понадобятся для оформления перевода в любой компании.

Представитель организации заполнит бланк для перевода, который заявитель подписывает. Договор о переводе части пенсии имеет определенную структуру.

- фамилия, имя и отчество частного лица;

- название пенсионного фонда;

- оговаривается предмет соглашения – накопление и инвестирование;

- номер пенсионного обеспечения, личные сведения;

- права и обязанности;

- особенности выплаты накопительного обеспечения, а также назначение;

- правила выдачи;

- штрафные санкции при несоблюдении условий;

- сведения о возможности расторжения договора;

- особенности досудебного урегулирования;

- реквизиты сторон и подпись.

Сроки

Каждый человек вправе подать заявление на перевод в любое время, в которое он пожелает. Но здесь имеется одна особенность. Он может переводить средства любое количество раз.

Но сделать это можно не чаще 1 раза в год.

Видео: Куда перевести?

Стоит ли переводить

Многие граждане не знают – стоит ли переводить денежные средства или оставить все в государственном Пенсионном фонде. Здесь дело каждого человека в индивидуальном порядке.

В государственном Пенсионном фонде не имеется как таковой доходности. Процентная ставка, начисляемая на остаток, мизерная.

Но это позволяет хоть несколько увеличить доходность. При отправке в негосударственный фонд, пенсионер не лишится самих накоплений, но может лишиться доходности, которую подразумевает данный вклад.

Решение о сотрудничестве с негосударственным фондом должно приниматься только после анализа всех предложений, а также преимуществ и недостатков.